სავალდებულო საპენსიო სისტემის მიმოხილვა და ანალიზი

ფოტო: DUE.com

ზოგადი მიმოხილვა

საქართველოში საპენსიო რეფორმის აქტიური განხილვა 2017 წელს დაიწყო. 2018 წელს კი ხელისუფლებამ საქართველოს პარლამენტს სავალდებულო დაგროვებითი საპენსიო რეფორმის შესახებ კანონპროექტი წარუდგინა. კანონი ძალაში 2019 წლის პირველი იანვრიდან შევიდა და დღემდე მოქმედებს.

სისტემაში გაწევრიანება სავალდებულოა ნებისმიერი ტიპის ბიზნესისთვის, რომელიც დასაქმებულს ხელფასს უხდის და ყველა 40 წლამდე ასაკის დაქირავებით დასაქმებული ფიზიკური პირისთვის. თავდაპირველად, 40 წელს გადაცილებულ საქართველოს მოქალაქეებს საპენსიო სისტემის დატოვება შეეძლოთ. საპენსიო ფონდში 771 ათასი ადამიანი ჩაერთო, თუმცა პირველი ოთხი თვის განმავლობაში, სისტემა ნებაყოფლობით დატოვა 38 ათასმა ადამიანმა, რაც მონაწილეების, დაახლოებით, 5%-ს შეადგენდა, ხოლო 40 წელს გადაცილებულ დასაქმებულებთან მიმართებით, შეფარდება გაცილებით დიდი იყო. 2019 წელს საპენსიო ფონდიდან, ჯამში, 164.7 ათასი ადამიანი ანუ ფონდში იძულებით გაწევრიანებული მოქალაქეების 21% გავიდა.

სავალდებულო საპენსიო სისტემა დასაქმებულებისა და დამსაქმებლებისგან, სხვადასხვა წყაროს მეშვეობით, შენატანების სახით, ფულის ამოღებას და საპენსიო ფონდში მის დაგროვებას გულისხმობს, რათა მომავალში, საპენსიო ასაკის დადგომისას, მოქალაქემ, პენსიის სახით, დამატებითი თანხები მიიღოს. არის, თუ - არა საპენსიო სავალდებულო შენატანი გადასახადი - ეს დავის საგანს წარმოადგენს. საპენსიო შენატანი დაქირავებულსა და დამქირავებელს საშემოსავლო გადასახადს 2-2%-ით უზრდის. ერთი მხრივ, როგორც საშემოსავლო გადასახადი, იგი სავალდებულოა, ხოლო მეორე მხრივ, თეორიულად, იგივე ფული მოქალაქეებს, საპენსიო ასაკის დადგომის შემდეგ, უბრუნდებათ. მაგალითად, საქართველოს ახალგაზრდა იურისტთა ასოციაციის მიხედვით, საპენსიო შენატანი სწორედ რომ ახალი გადასახადის შემოღებას ნიშნავს, რაც არაკონსტიტუციურია. სავალდებულო საპენსიო შენატანი ახალი გადასახადის შემოღებად და შესაბამისად, არაკონსტიტუციურად მიიჩნია ასევე ა(ა)იპ „საქართველოს დემოკრატიულმა ინიციატივამ“ და 2019 წლის 19 იანვარს საკონსტიტუციო სასამართლოში საქართველოს პარლამენტის წინააღმდეგ სარჩელი შეიტანა. საქართველოს საკონსტიტუციო სასამართლოს გადაწყვეტილება ჯერ არ გამოსულა. მოცემული სისტემის შემოღებამ საგადასახადო წნეხი და საბიუჯეტო ხარჯები გაზარდა, რადგან იმის მიუხედავად, მივიჩნევთ, თუ - არა დასაქმებულებისთვის გადასახადად მოცემულ შენატანებს, დამსაქმებლისთვის ის სავალდებულოა და საგადასახადო წნეხი ნამდვილად ეზრდება.

არსებული სისტემის მიხედვით, თუ დასაქმებულის წლიური შემოსავალი 24 ათას ლარს არ აღემატება, სავალდებულო საპენსიო ფონდში, დასაქმებულის ანგარიშზე, დარიცხული შემოსავლის 2-2%-ს რიცხავენ დასაქმებული, დამსაქმებელი და სახელმწიფო ბიუჯეტი. იმ შემთხვევაში, თუ საპენსიო ფონდში გაწევრიანებული ადამიანის შემოსავალი წლიურ 24 ათას ლარზე მეტია და 60 ათას ლარზე ნაკლები, მთავრობა მის ანგარიშზე დაუბეგრავი ხელფასის 1%-ს რიცხავს, ხოლო თუ დასაქმებულის დარიცხული ხელფასი 60 ათას ლარს სცდება, მთავრობის კონტრიბუცია 0%-ია. თვითდასაქმებულისთვის სისტემაში გაწევრიანება ნებაყოფლობითია და გაწევრიანების შემთხვევაში, თავისი შემოსავლიდან იხდის 4%-ს, ხოლო მთავრობა მას 2%-ს, 1%-ს ან 0%-ს უმატებს - წლიური შემოსავლის გათვალისწინებით.

ილუსტრაციისთვის: თუ დასაქმებულის დარიცხული ხელფასი შეადგენს 1 000 ლარს, საპენსიო რეფორმამდე, ის ხელზე 800 ლარს აიღებდა (მინუს 20% - საშემოსავლო გადასახადი). სავალდებულო საპენსიო ფონდში მონაწილეობის შემდეგ, დასაქმებულს დარიცხული ხელფასიდან ჩამოეჭრება 2% ანუ 20 ლარი, რასაც ემატება 20-20 ლარი დამსაქმებლისა და მთავრობის (სახელმწიფო ბიუჯეტი) მხრიდან, საპენსიო ანგარიშზე გადასარიცხად. ხელისუფლებისა და საპენსიო სააგენტოს მტკიცებით, მოცემული თანხები განთავსდება სხვადასხვა რისკიანობის მქონე პორტფელებში, რასაც დაერიცხება სარგებელი, ხოლო პენსიაზე გასვლის შემდეგ, სქემაში მონაწილე თითოეული ადამიანი, საბაზისო პენსიასთან ერთად, საპენსიო ფონდიდან დამატებით თანხებს მიიღებს.

ამჟამად საპენსიო სააგენტო დაახლოებით 3.8 მლრდ ლარის აქტივებს განკარგავს, რაც საქართველოში მთლიანი შიდა პროდუქტის, დაახლოებით, 5%-ია.

სავალდებულო საპენსიო სისტემის შემოღების სამთავრობო არგუმენტები

სავალდებულო დაგროვებითი პენსიის შემოღებისას, ხელისუფლებას რამდენიმე არგუმენტი ჰქონდა. ერთ-ერთ მთავარ არგუმენტად ის ასახელებდა მოსახლეობის დემოგრაფიული სტრუქტურის ცვლილებას, რომელიც კითხვის ნიშნის ქვეშ აყენებდა სოციალური საპენსიო სისტემის მდგრადობას.

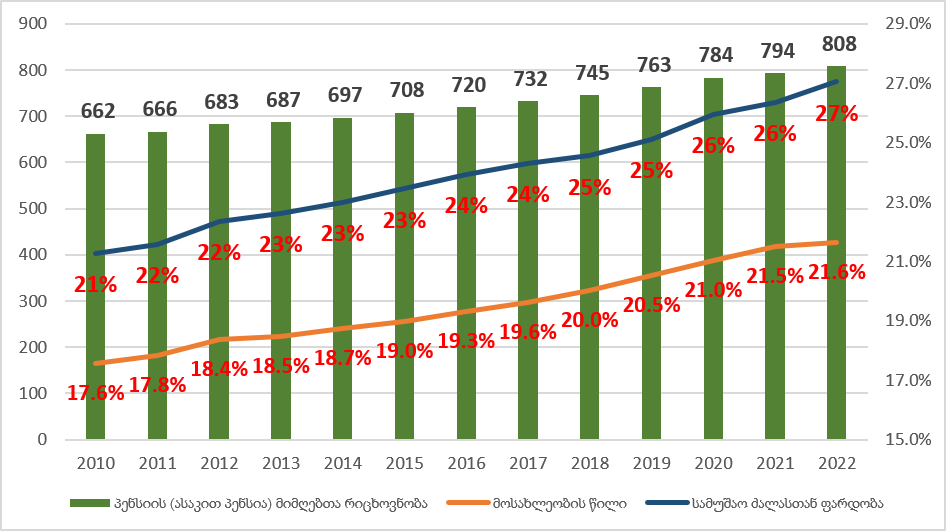

ასაკით პენსიონერებისა და საპენსიო დახმარების რაოდენობა მართლაც ერთ-ერთი ძირითადი გამოწვევაა ქვეყნის სოციალურ პოლიტიკაზე მსჯელობისას. კერძოდ, 2010 წელს პენსიის (ასაკით პენსიის) მიმღებთა რიცხოვნობა 662 ათასი იყო, რაც მოსახლეობის 17.6%-ს, ხოლო სამუშაო ძალის 21%-ს შეადგენდა. 2022 წელს კი ნომინალური მაჩვენებელი - 808 ათას ადამიანამდე, ხოლო მოსახლეობასა და სამუშაო ძალასთან ფარდობის მაჩვენებლები, შესაბამისად, 21.5%-მდე და 27%-მდე გაიზარდა.

გრაფიკი 1: ასაკით პენსიონერების რაოდენობა და მათი ფარდობა საქართველოს მოსახლეობასა და სამუშაო ძალასთან 2010-2022 წლებში

წყარო: საქართველოს სტატისტიკის ეროვნული სამსახური, ავტორის გამოთვლები

გრაფიკი 1 აჩვენებს, რომ ასაკით პენსიონერები და მათი ფარდობა მოსახლეობასა და სამუშაო ძალასთან მართლაც ზრდადი ტენდენციით ხასიათდება და მოსახლეობის დაბერება საქართველოსთვის რეალურ გამოწვევას წარმოადგენს. თუმცა, იმის მიუხედავად, რომ ქვეყანაში დემოგრაფიული მდგომარეობა უარესდება, ფისკალური გამოწვევების კუთხით, შედარებით სხვა სურათი იყო, ვიდრე ამას ხელისუფლება ამტკიცებდა. საპენსიო დახმარებაზე გაწეული ხარჯები, წლების მიხედვით, არ გამოირჩეოდა ზრდის ან შემცირების ტენდენციით. მაგალითად, 2004 წელს საპენსიო დახმარებისთვის განკუთვნილი სამთავრობო ხარჯი სახელმწიფო ბიუჯეტის 20.1%-ს შეადგენდა, ხოლო 2017 წელს, კანონპროექტის მიღებისას - 14.3%-ს, რაც 2016 წელთან შედარებით, ერთი პროცენტული პუნქტით ნაკლები იყო. 2021 წელს საბიუჯეტო წნეხი 13%-მდეც კი შემცირდა.

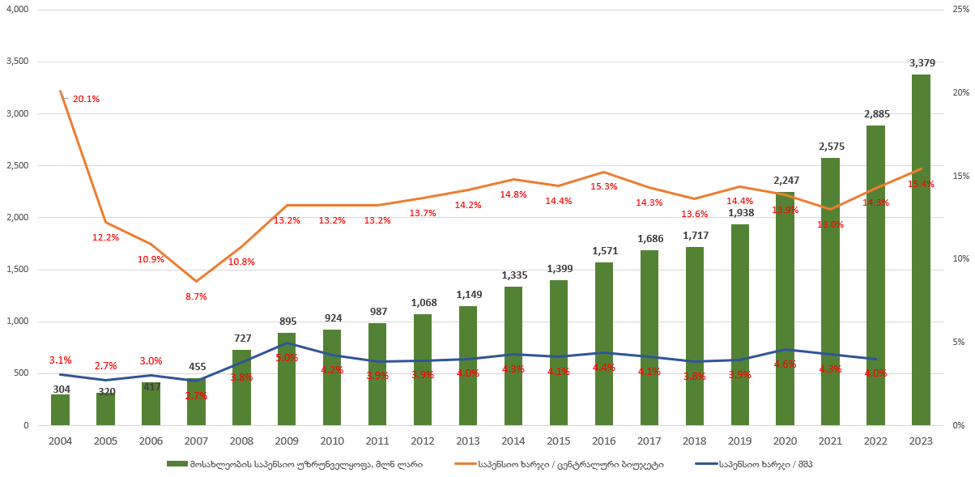

გრაფიკი 2: საპენსიო დახმარებაზე გაწეული სამთავრობო ხარჯი (მლნ ლარი) და მისი შეფარდება სახელმწიფო ბიუჯეტსა და მშპ-სთან, 2004-2023 წლები

წყარო: საქართველოს ფინანსთა სამინისტრო, სსიპ - სოციალური მომსახურების სააგენტო, საქართველოს სტატისტიკის ეროვნული სამსახური, ავტორის გამოთვლები

გრაფიკ 2-ზე წარმოდგენილია საპენსიო ხარჯის შეფარდება როგორც სახელმწიფო ბიუჯეტთან, ისე მშპ-სთან. ორივე შემთხვევაში, 20 წლის განმავლობაში, საპენსიო დახმარების მატების პარალელურად, ფისკალური რისკი არ შექმნილა. მეტიც, 2004 წელთან შედარებით, ყოველ მომდევნო წელს, საბიუჯეტო წნეხი გაცილებით ნაკლები იყო. სწორედ მოცემული რიცხვების მიხედვით, ხელისუფლების მტკიცება, რომ სავალდებულო საპენსიო სისტემის შემოღების აუცილებლობა ფისკალური რისკების ზრდამ განაპირობა, მცდარია.

კიდევ ერთი არგუმენტი პენსიის ოდენობის ადეკვატური ზომა იყო, ანუ ადამიანს შექმნილი სიმდიდრის შესაბამისი პენსია უნდა მიეღო. სწორედ ამიტომ, ხელისუფლების მტკიცებით, საჭირო იყო დამატებითი დანაზოგების მექანიზმის შემუშავება. მოცემული არგუმენტი, შესაძლოა, სამართლიანია, თუმცა პრობლემას მასობრივად არ აგვარებს. 2021 წელს საქართველოში მედიანური ხელფასი 900 ლარი იყო. მაგალითად, სოფლის მეურნეობაში, სადაც 230 ათას ადამიანზე მეტია დასაქმებული (სამუშაო ძალის 19%), მედიანური თვიური ხელფასი 800 ლარს შეადგენდა. იმავე ოდენობის ხელფასი ჰქონდათ საბითუმო და საცალო ვაჭრობის სექტორში დასაქმებულ პირებს, რომელთა რაოდენობა 180 ათას ადამიანზე მეტია (სამუშაო ძალის თითქმის 15%). განათლების სექტორში კი, სადაც 145 ათასი ადამიანია დასაქმებული (სამუშაო ძალის 12%), მედიანური ხელფასი 649 ლარი იყო. სწორედ იქიდან გამომდინარე, რომ საქართველოში დაქირავებით დასაქმებულების დიდ ნაწილს ხელფასი 800 ლარი და ნაკლები აქვს, ხელისუფლების მიერ შემოთავაზებული სავალდებულო დაგროვებითი საპენსიო სისტემით, „ღირსეული სიბერის“ უზრუნველყოფა არც თუ ისე რეალისტურია. საპენსიო სააგენტოს მიერ გამოქვეყნებული საპროგნოზო საპენსიო მთვლელის მიხედვით, განათლების სექტორში დასაქმებული 40 წლის ადამიანი, 20 წლის განმავლობაში, 20%-იან საშემოსავლო გადასახადთან ერთად (წელიწადში საშუალოდ 1560 ლარი), თავისი შემოსავლის 2%-ს (წელიწადში, საშუალოდ, 156 ლარი) გადაუხდის ხელისუფლებას და როდესაც გახდება 60 წლის (საპენსიო ასაკი ქალისთვის), დაგროვებითი სავალდებულო საპენსიო ფონდიდან, ყოველთვიურად, 256 ლარის პენსიას მიიღებს.

სავალდებულო საპენსიო ფონდის შექმნის აუცილებლობას ხელისუფლება კიდევ ერთი არგუმენტით ამყარებდა: ეკონომიკური ზრდის დაჩქარება და კაპიტალის ბაზრის განვითარება. ადგილობრივი ბიზნესისთვის ფულის მოზიდვის ერთ-ერთი წყარო მოქალაქეების გადასახადებით შემდგარი ფონდი უნდა ყოფილიყო. აღსანიშნავია, რომ, შექმნის დღიდან, სულ მცირე, ერთი წლის განმავლობაში, საპენსიო სააგენტოს კანონით გათვალისწინებული საინვესტიციო საბჭო არ ჰყავდა და საბჭოს წევრობაზე ვაკანსია 2019 წელს გამოქვეყნდა. იქიდან გამომდინარე, რომ ხელისუფლებამ, პირველი ერთი წლის განმავლობაში, საინვესტიციო საბჭოს დაკომპლექტება ვერ შეძლო, სავალდებულო საპენსიო დანაზოგები განთავსდა ეროვნული და კომერციული ბანკების დეპოზიტებზე, რომელთა სარგებელი 8%-მდე იყო, ხოლო მომდევნო წელს საპენსიო სააგენტომ დაგროვებული თანხის ნაწილი სადეპოზიტო სერტიფიკატებში გადაიტანა, რომელთა სარგებლის განაკვეთი 14.9%-ს შეადგენდა. 2023 წლის ზაფხულში საპენსიო სააგენტომ გადაწყვიტა, დაგროვებული თანხები, გეგმისა და კანონის მიხედვით, სხვადასხვა რისკიანობის შემცველ პორტფელებში გაენაწილებინა. ფონდში გაწევრიანებულ მოქალაქეებს კი მათთვის სასურველი რისკის მქონე პორტფელის არჩევის ვადა 2023 წლის 6 სექტემბრამდე მისცა. წინააღმდეგ შემთხვევაში, მათი თანხები ავტომატურად მაღალრისკიან პორტფელში განთავსდებოდა. 25 აგვისტოს საპენსიო ფონდისა და საქართველოს ეროვნული ბანკის წარმომადგენლებმა გამართეს ერთობილივი პრესკონფერენცია, რომელზეც მოსახლეობას ინიციატივის გამოჩენისკენ მოუწოდებდნენ და არწმუნებდნენ, რომ მათთვის სასურველი რისკიანობის მქონე პორტფელი აერჩიათ. მათი თქმით, არსებულ გადაწყვეტილებაში არაფერი საგანგაშო არ იყო, თუმცა, რამდენიმე დღეში, ხელისუფლებამ საპენსიო ფონდისა და ეროვნული ბანკის განცხადებების გამაბათილებელი გადაწყვეტილება მიიღო. კერძოდ, იმ კანონპროექტის საფუძველზე, რომელსაც 2023 წლის 28 აგვისტოს პირველ მოსმენაზე კენჭი უყარეს (მეორედ და მესამედ მოსმენა და დამტკიცება სჭირდებოდა), რისკიანობის მქონე პორტფელების არჩევის მექანიზმი კიდევ 5 წლით - 2028 წლის 1-ელ იანვრამდე გადავადდა. მოცემული შემთხვევა ხაზს უსვამს ისეთ პრობლემებს, როგორებიცაა საპენსიო ფონდს, ეროვნულ ბანკსა და ხელისუფლებას შორის კოორდინაციის ნაკლებობა; ინსტიტუციური გაუმართაობა; პასუხისმგებლობის აღების ნაკლებობა.

აღსანიშნავია ისიც, რომ საპენსიო სააგენტო მოქალაქეების თანხებს, სადეპოზიტო სერტიფიკატების გარდა, სხვადასხვა საქმიანობაში აბანდებს. მაგალითად, 2022 წლის დეკემბერში სააგენტომ სუპერმარკეტების ქსელ „ნიკორას“ მიერ გამოშვებული 3.5 მილიონი ლარის სამწლიანი ობლიგაციები შეიძინა (35 მილიონის ღირებულების ობლიგაციების 10%). საპენსიო სააგენტომ განახორციელა ინვესტიციის ფინანსური დასაბუთება, თუმცა გაურკვეველი დარჩა, როგორ შეირჩა კომპანია. მეორე მხრივ, გაჩნდა კითხვა, რატომ არ შეიძინა სააგენტომ სხვა კომპანიების ფასიანი ქაღალდები. ასევე, მოცემულმა გადაწყვეტილებამ გააჩინა კითხვები ბაზარზე კონკურენტული გარემოს დაზიანებასთან დაკავშირებით, რადგან ერთმა კომპანიამ სახელმწიფო სააგენტოდან 3.5 მლნ ლარის ინვესტიცია მიიღო, ხოლო სხვა კონკურენტმა კომპანიებმა - არა.

ხელისუფლების მესამე, კაპიტალის ბაზრის განვითარების მოტივაციასთან დაკავშირებული, არგუმენტიც მცდარი აღმოჩნდა. საქართველოს საფონდო ბირჟა, რომელიც კაპიტალის ბაზრის ერთ-ერთი მთავარი შემადგენელი ნაწილი უნდა იყოს, კვლავაც განვითარების საწყის ეტაპზე რჩება. 2022 წელს საფონდო ბირჟის ჯამურმა აქტივებმა 3.01 მლნ ლარი შეადგინა, წინა წელთან შედარებით, 16%-ით ნაკლები. 2022 წლის ზარალი კი 353 ათასი ლარი იყო. პრობლემას ბირჟაზე ბრუნვის ოდენობაც აჩვენებს. მაგალითად, 2023 წლის აგვისტოში საშუალო დღიურმა ბრუნვამ 238 ლარი შეადგინა, ივლისში - 523 ლარი. აპრილში კი საფონდო ბირჟაზე არც ერთი ტრანზაქცია არ შესრულებულა და ბრუნვამ 0 ლარი შეადგინა.

საპენსიო ფონდის შექმნიდან დღემდე, ხელისუფლების მიერ ფონდის სასიცოცხლო საჭიროებასთან მიმართებით წარმოდგენილი არგუმენტები არამყარია. არ საბუთდება როგორც ფისკალური რისკიანობის არგუმენტი, ისე - კაპიტალის ბაზრის განვითარების მოლოდინებთან დაკავშირებული არგუმენტაცია.

საპენსიო ფონდის ფისკალური მიმოხილვა და ანალიზი

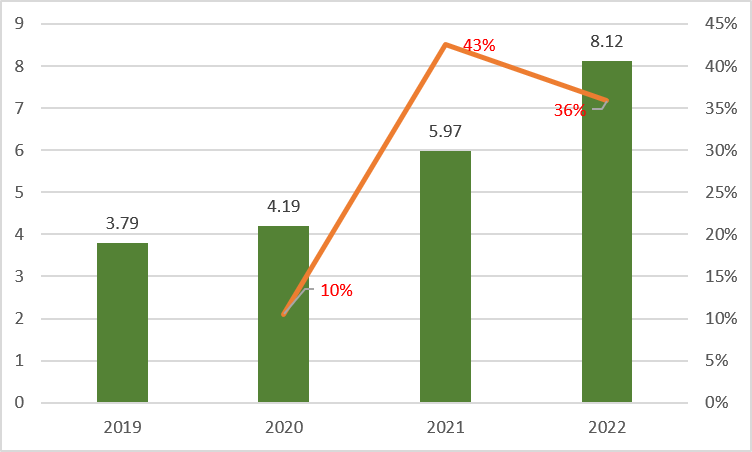

შექმნის დღიდან 2022 წლის ჩათვლით, საპენსიო ფონდს განსხვავებული ყოველწლიური ბიუჯეტი ჰქონდა. გადასახადის გადამხდელს ფონდის არსებობა, ჯამურად, 22 მლნ ლარი დაუჯდა. 2021 წლის სექტემბრამდე, სააგენტო სრულად სახელმწიფო ბიუჯეტიდან ფინანსდებოდა, ხოლო მას შემდეგ, სააგენტოს დაფინანსების წყარო მონაწილეთა მომსახურების წლიური საფასური გახდა. 2022 წელს ფონდის არსებობა თითოეულ მონაწილეს თვეში, საშუალოდ, 50 თეთრი დაუჯდა.

გრაფიკი 3: საპენსიო სააგენტოს ბიუჯეტი (მლნ ლარი) და ბიუჯეტის წლიური ზრდის ტემპი, 2019-2022 წლები

წყარო: სსიპ საპენსიო სააგენტო, ავტორის გამოთვლები

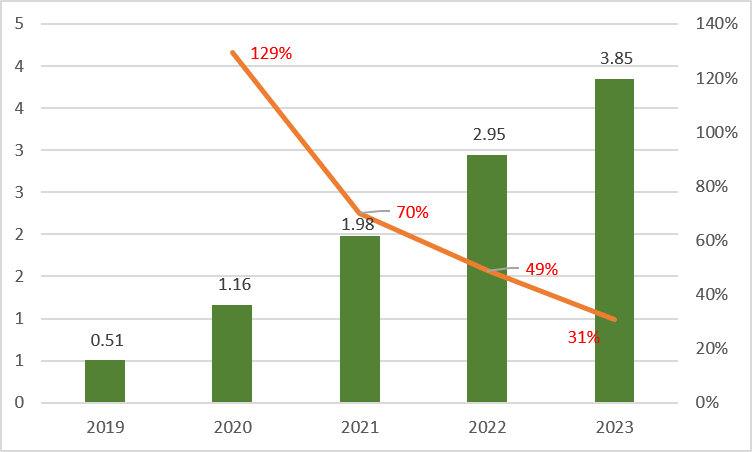

2019 წელთან შედარებით, 2022 წელს საპენსიო ფონდის დაფინანსება 114%-ით გაიზარდა, ხოლო 2020-2022 წლებში, საშუალოდ, 30%-ით იმატებდა. 2019 წლიდან 2023 წლის 31 აგვისტოს ჩათვლით, საპენსიო ფონდის ჯამური აქტივები 3.85 მლრდ ლარი იყო და საშუალოდ, წლიურად, 70%-ით იზრდებოდა.

გრაფიკი 4: საპენსიო ფონდში აკუმულირებული თანხა (მლრდ ლარი) და მისი ზრდის ტემპი 2019-2023 წლებში.

წყარო: სსიპ საპენსიო სააგენტო, ავტორის გამოთვლები

ლოგიკურია, რომ აკუმულირებული თანხის ზრდის ტემპს შემცირების ტენდენცია ახასიათებს: რაც მეტად იზრდება ფონდში აკუმულირებული თანხები, მით მეტია საბაზო თანხა, ხოლო ყოველი მომდევნო დამატებული ფული საბაზო თანხის უფრო ნაკლები წილია.

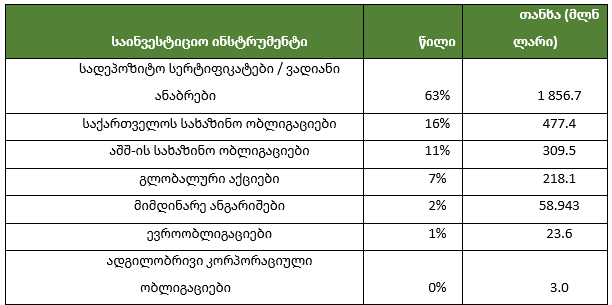

აკუმულირებული თანხები 2022 წელს სხვადასხვა მიმართულებით გადანაწილდა და მოხდა მათი ინვესტირება. ყველაზე დიდი წილი - 1.86 მლრდ (63%) ლარი კვლავ ვადიან დეპოზიტებზე და სადეპოზიტო სერტიფიკატებშია განთავსებული. მეორე ადგილი საქართველოს სახაზინო ობლიგაციებს ეკავა, რომლებშიც 478 მლნ (16%) ლარი განთავსდა.

ცხრილი 1: თანხების განთავსება საინვესტიციო ინსტრუმენტების მიხედვით

წყარო: სსიპ საპენსიო სააგენტო

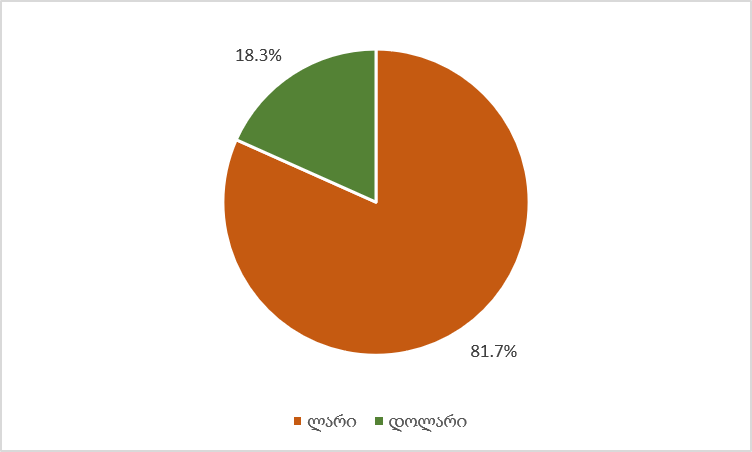

საყურადღებოა, რომ, რისკების შემცირების მიზნით, საპენსიო აქტივების 18.3% უცხოურ ვალუტაშია დაბანდებული, რაც, ფინანსური თვალსაზრისით, სწორია, თუმცა ნაწილობრივ ეწინააღმდეგება ხელისუფლების იმ არგუმენტაციას, რომელიც ქართული კაპიტალის ბაზრის განვითარებას გულისხმობდა. ფონდის თითქმის მეხუთედი სხვა ქვეყნის კაპიტალის ბაზრებშია დაბანდებული.

დიაგრამა 1: საპენსიო აქტივების დაბანდება ვალუტის მიხედვით. 2022 წელი

წყარო: სსიპ საპენსიო სააგენტო

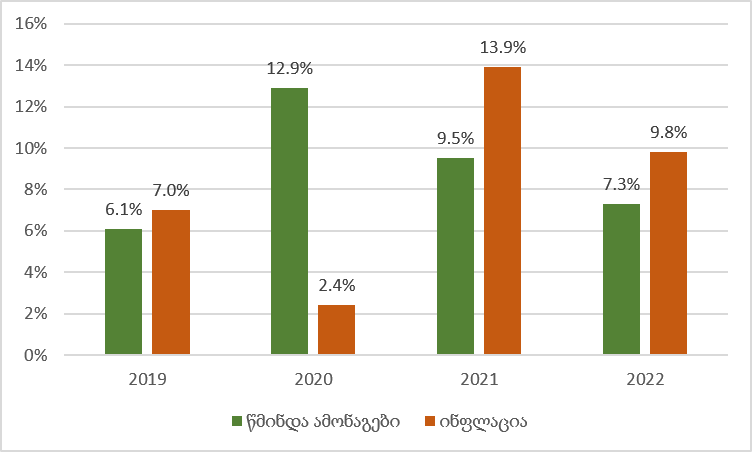

რაც შეეხება საპენსიო ფონდში აკუმულირებული ინვესტიციების ამონაგებს, ინფლაციის გათვალისწინებით, დადებითი მარჟა მხოლოდ 2020 წელს იყო, როდესაც ამონაგებმა 12.9% შეადგინა, ხოლო ინფლაციამ - 2.4%. 2019, 2021 და 2022 წლებში ინფლაცია უფრო მაღალი იყო, ვიდრე ამონაგები, რაც ნიშნავს, რომ საპენსიო სააგენტოს ინვესტიციები რეალურ ლარებში, მოგების ნაცვლად, წაგებაზე მუშაობდა.

გრაფიკი 5: ფონდის წმინდა ამონაგები და ინფლაცია

წყარო: სსიპ საპენსიო სააგენტო

ოთხიდან სამი წლის განმავლობაში, დაარსებიდან 2022 წლის ჩათვლით, გარდა 2020 წლისა, საპენსიო თანხების ამონაგების მოცულობა ინფლაციაზე დაბალი იყო. მიუხედავად ამისა, მთლიანი საანგარიშო პერიოდის გათვალისწინებით, ჯამურად, უფრო მეტი ამონაგები დაფიქსირდა, ვიდრე - ინფლაცია, შესაბამისად, 40.8% და 37.1%.

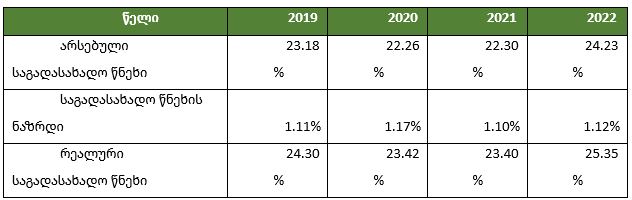

საპენსიო ფონდში დაგროვებული თანხა სავალდებულოა მასში მონაწილე ადამიანების უმრავლესობისთვის. იმის მიუხედავად, რომ დავა გრძელდება, ბიზნესის აბსოლუტური უმრავლესობა და მოქალაქეების ნაწილი საპენსიო შენატანებს გადასახადად აღიქვამს. თითოეულ წელს საპენსიო ფონდში შეტანილი თანხა კი საგადასახადო წნეხს ზრდის.

ცხრილი 2: გადასახადების ფარდობა მშპ-სთან, საპენსიო შენატანები და რეალური საგადასახადო წნეხი, 2019-2022 წლები

წყარო: სსიპ საპენსიო სააგენტო, საქართველოს სტატისტიკის ეროვნული სამსახური, საქართველოს ფინანსთა სამინისტრო, ავტორის გამოთვლები

ცხრილი 2-დან ჩანს, რომ თითოეულ წელს, სავალდებულო საპენსიო ფონდის გამო, საგადასახადო წნეხი მოქალაქეებს, სულ მცირე, 1%-ით ეზრდებოდათ, რაც იმას ნიშნავს, რომ მათ მიერ შექმნილი ყოველი 100 ლარიდან, გადასახადების სახით, ერთ ლარს დამატებით იხდიდნენ სავალდებულო საპენსიო ფონდში.

საპენსიო ფონდის ზომასთან, საინვესტიციო პორტფელთან და საგადასახადო წნეხზე გავლენასთან ერთად, აუცილებელია აღინიშნოს ისეთი მაკროეკონომიკური მოვლენაც, როგორიცაა სავალდებულო საპენსიო სისტემის გავლენა კერძო, ნებაყოფლობით დანაზოგებზე. სავალდებულო საპენსიო სისტემაში დანაზოგები, ისევე, როგორც გადასახადების ზრდა, უარყოფითად მოქმედებს მოსახლეობის კერძო დანაზოგებზე.

საპენსიო ფონდიდან მიღებული თანხის ოდენობა და მისი ცვლადები

ნებისმიერი ტიპის კალკულაცია, რომელიც 10, 20, 30, 40 და მეტ წელს მოიცავს, სპეკულაციურია, ისევე, როგორც საპენსიო სააგენტოს მიერ შემოთავაზებული საპენსიო კალკულატორები. თუმცა, სპეკულაციის მიუხედავად, მომავლის სურათის დანახვა, თუნდაც უხეში გათვლებით, შესაძლოა მკითხველის ინტერესის საგანს წარმოადგენდეს.

ის, თუ რა თანხას მიიღებს თითოეული მონაწილე, დამოკიდებულია რიგ ფაქტორებზე:

- ხელფასის ოდენობა. რაც მეტია დასაქმებულის შემოსავალი, მით მეტი თანხა ერიცხება საპენსიო ფონდში. დარიცხულ 1 000 ლარ ხელფასზე, ფონდში გადაირიცხება თვეში 60 ლარი (20 ლარი - დასაქმებული, 20 - ლარი დამსაქმებელი, 20 - ლარი მთავრობა), ხოლო დარიცხულ 10 000 ლარ ხელფასზე, ფონდში გადაირიცხება 6.7-ჯერ მეტი - 400 ლარი, იმის მიუხედავად, რომ ხელისუფლების კონტრიბუცია 0%-ია, რადგან თვეში 10 000 ლარი ხელფასი წლიურ 60 000 ლარს სცდება.

- ასაკი. რაც მეტად ახალგაზრდაა ადამიანი, რომელიც ჩაერთო საპენსიო ფონდში, მით მეტი სამუშაო წელი აქვს წინ და შესაბამისად, მეტ თანხასაც დააგროვებს. მაგალითად, 20 წლის ქალი, რომლის ხელფასი ხელზე 800 ლარია და მის დანაზოგს 7% რეალური სარგებელი ერიცხება, პენსიაზე გასვლისას, 162.7 ათას ლარს დააგროვებს, ხოლო იმავე პირობებში, 40 წლის ქალი - მხოლოდ 31.5 ათას ლარს.

- სქესი და სიცოცხლის ხანგრძლივობა. პენსიაზე გასვლის შემდეგ, ყოველთვიური პენსიის ოდენობა დამოკიდებულია იმაზე, თუ რამდენ ხანს იცოცხლებს პენსიონერი. მაგალითად კაცს, რომელიც პენსიაზე 65 წლის გადის და დაგროვებული აქვს 200 ათასი ლარი, რომელიც ყოველთვიურად 10 წელზე უნდა გაანაწილოს, თვეში, საშუალოდ, 1 667 ლარი გამოუვა, ხოლო 20 წელზე - 833 ლარი (სარგებლის განაკვეთისა და ინფლაციის ტემპის გათვალისწინების გარეშე).

- საქართველოში სიცოცხლის მოსალოდნელი საშუალო ხანგრძლივობა კაცებსა და ქალებში განსხვავებულია. კაცებში იგი 69.4 წელია, ხოლო ქალებში - 78.1 წელი. თითქმის 9-წლიანი სხვაობა მნიშვნელოვან გავლენას ახდენს ყოველთვიური პენსიის რაოდენობაზე და პენსიაზე გასვლის შემდეგ, კაცებისთვის დაგროვებული პენსია, საშუალოდ, გაცილებით მაღალი იქნება, ვიდრე ქალებისთვის.

გარდა მოსალოდნელი სიცოცხლის ხანგრძლივობისა, მნიშვნელოვანია ისიც, რომ საპენსიო ასაკი კაცებში 65 წელია, ხოლო ქალებში - 60 წელი. ეს ნიშნავს, რომ კაცებზე, საშუალოდ, 5 წლით მეტხანს გაიცემა ანაზღაურება, საიდანაც საპენსიო ფონდში თანხები აკუმულირდება. ამდენად, პენსიაზე გასვლის შემდეგ, ერთი და იმავე ასაკისა და ხელფასის მქონე (მაგალითად 65 წლის) კაცსა და ქალს განსხვავებული თანხები ექნებათ დაგროვებული.

- მოსალოდნელი ინფლაცია. საქართველოში მიზნობრივი ინფლაცია 3%-ია, თუმცა ხშირად მიზნობრივი მაჩვენებლიდან გადახრა მაღალ ნიშნულზეა.

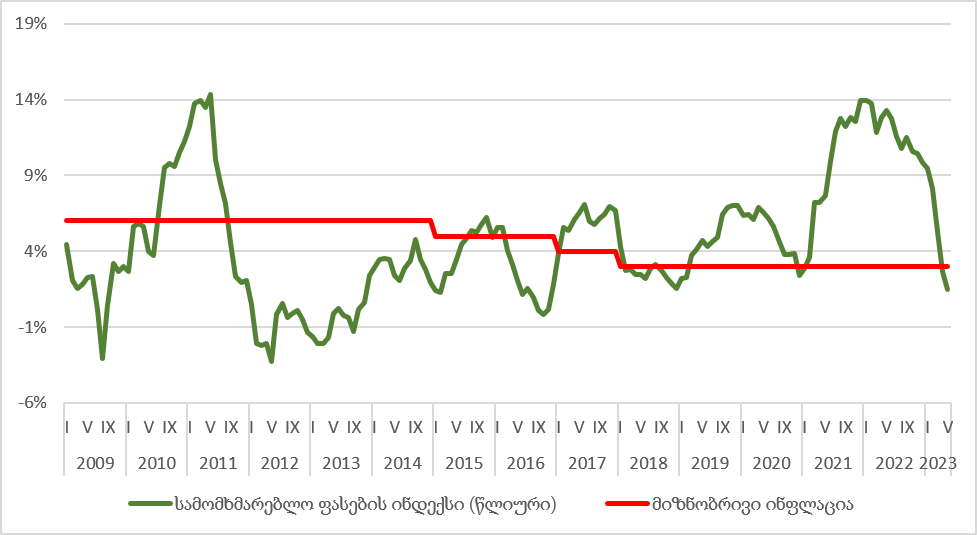

გრაფიკი 6: მიზნობრივი ინფლაცია და სამომხმარებლო ფასების ინდექსი 2009-2023 წლებში

წყარო: საქართველოს ეროვნული ბანკი

2009-2023 წლებში საშუალო ინფლაციის ტემპი 4.7% იყო, ხოლო მიზნობრივი მაჩვენებლიდან გადახრა - 3.1%, რაც მაღალი რიცხვია. ინფლაციას გადამწყვეტი მნიშვნელობა ენიჭება, როდესაც ხდება თანხის ინვესტირება და მისი მომავალში აღება. მაგალითად, თუ 2023 წელს გაქვთ 100 ლარი და ინფლაცია 10%-ია, 2024 წელს, 100 ლარის ნაცვლად, იმავე რაოდენობის პროდუქციისა და სერვისის საყიდლად, 110 ლარი დაგჭირდებათ. რაც მაღალი იქნება ინფლაცია, საპენსიო ასაკში ადამიანი, დაგროვებული თანხიდან, მით ნაკლებ ფულს აიღებს. სწორედ ამიტომ, მომავალი თეორიული საპენსიო შემოსავლების დათვლისას, ინფლაციის გათვალისწინება აუცილებელია.

- სარგებლის განაკვეთი და რისკიანობა. ინვესტიციის წარმატებას აჩვენებს მისი უკუგება. რაც მაღალია სარგებლიანობა, მით მაღალი რისკით ხასიათდება ესა თუ ის ინვესტიცია და პირიქით. სწორედ ამიტომ, საპენსიო სააგენტოც და ნებისმიერი ფინანსური ინსტიტუტიც, რისკების დივერსიფიკაციის, ასევე, რისკსა და სარგებელს შორის მაქსიმალურად მომგებიანი განაკვეთის დაჭერის მიზნით, ინვესტიციას სხვადასხვა აქტივობაში ახორციელებს, რაც საინვესტიციო პორტფელს ქმნის. მეტი სარგებლიანობა ნიშნავს მეტ პენსიას, თუმცა, როდესაც საქმე 20, 30 და მეტ წელს ეხება, რისკიანობის მაქსიმალურად შემცირება პრიორიტეტულია, რადგან, რაც მეტია დროის მონაკვეთი, მით მეტია განუსაზღვრელობა. აგრეთვე, ეკონომიკური და ფინანსური კრიზისები ყველაზე მეტად საპენსიო და სხვა სოციალური მიზნით შექმნილ ფინანსურ ინსტიტუტებს აზიანებს, რადგან ინვესტიციის დიდი ნაწილი ფასიან ქაღალდებშია ჩადებული. მაგალითად, თუ მოქალაქის საპენსიო ანგარიშზე 100 ათასი ლარია, საიდანაც 40 ათასი ლარი ფასიან ქაღალდებშია ინვესტირებული, მაშინ, ეკონომიკური კრიზისის დროს, 40 ათასი ლარი შემცირდება იმის პროპორციულად, თუ როგორ შემცირდება ფასიანი ქაღალდების ფასები ბაზარზე.

ავტორის მოსაზრება

სავალდებულო საპენსიო სისტემას განვითარებად ქვეყანაში მრავალი პრობლემა უკავშირდება. საქართველოში 2021 წელს მედიანური ხელფასი დარიცხული 900 ლარი იყო, ხოლო ასიათასობით ადამიანს ხელფასი 800 ლარი და ნაკლები ჰქონდა. გადასახადების გადახდის შემდეგ, 900 ლარიდან 720 ლარი რჩებოდა, ხოლო 800 ლარიდან - 640 ლარი. დამატებით საპენსიო გადასახადის წართმევით, ღარიბი მოსახლეობა სოციალურად უარეს მდგომარეობაში აღმოჩნდა, რადგან მათი ხელზე ასაღები ხელფასი შემცირდა. განსაკუთრებით რთული იყო ვითარება 2019-2023 წლებში, როცა ინფლაცია, ჯამურად, 36.4% დაფიქსირდა. ინფლაციის ეს მაჩვენებელი ნიშნავს, რომ იმავე პროდუქციისა და სერვისის შეძენას, რომლებშიც ადამიანი 2019 წელს 900 ლარს იხდიდა, 2023 წელს უკვე 1 228 ლარი დასჭირდება. ასეთ პირობებში, ყოველ ადამიანს, რომელსაც ხელზე 640 ლარი ჰქონდა, მთავრობა აიძულებდა, რომ დარიცხული ხელფასიდან 16 ლარი საპენსიო ფონდში გადაერიცხა. გარდა დაქირავებულისა, მთავრობამ დამქირავებელიც დაავალდებულა, რომ დარიცხული თანხის 2% დაქირავებულის საპენსიო ანგარიშზე გადაერიცხა, თუმცა კომპანიების ნაწილმა დაქირავებულებს ხელფასები შეუმცირა, რის გამოც, დაქირავებულებს საპენსიო შენატანი გაუორმაგდათ. ასეთ კომპანიებს საპენსიო სააგენტო დაჯარიმებით დაემუქრა. თუმცა კომპანიის საქმიანობას დიდი მასშტაბით ვერც ერთი ხელისუფლება ვერასდროს გააკონტროლებს. მაგალითად, თუ ბიზნესი ხელფასების გაზრდას აპირებდა, საპენსიო ხარჯების დამატების შემდეგ, იგი ხელფასებს ან არ გაზრდის, ან დაგეგმილი ოდენობით არ გაზრდის. ეს კი, გრძელვადიან პერსპექტივაში, ხელფასის შემცირების ტოლფასია.

საპენსიო რეფორმა ისე განხორციელდა, რომ მოსახლეობის ნახევარზე მეტმა არც იცოდა, ხელისუფლება რომ მასზე მუშაობდა. რეფორმის განხორციელების შემდეგ, მოსახლეობის 71% ფონდის ნებაყოფლობითობას მიემხრო, ხოლო სავალდებულოობას მხარი მხოლოდ 7%-მა დაუჭირა. გარდა ამისა, მოსახლეობის 57%-ს არ სჯეროდა, რომ პენსიაზე გასვლისას საპენსიო სააგენტოს მიერ დაგროვებულ და ინვესტირებულ თანხებს დაიბრუნებდა. მოცემული მაჩვენებლებიდან გამომდინარე, შეიძლება ითქვას, რომ საპენსიო ფონდს ძალიან დაბალი ნდობა აქვს და მოსახლეობის დიდი ნაწილი რეფორმის მიმართ უარყოფითადაა განწყობილი. მოლოდინები და სანდოობა კი ნებისმიერი ფინანსური ინსტიტუტისთვის სასიცოცხლოდ მნიშვნელოვანია, რადგან სწორედ მასზეა დამოკიდებული, იქნება, თუ - არა ფონდი წარმატებული.

შემოსავლების სამსახურის 2022 წლის სტატისტიკის მიხედვით, საქართველოში 347.2 ათასი ადამიანის შემოსავალი იყო დარიცხული 900 ლარი და ნაკლები. ეს კი სამუშაო ძალის თითქმის 22%-ია. ამას ემატება 267 ათასი უმუშევარი ადამიანი. ამდენად, სამუშაო ძალის 38%-ზე მეტი, პენსიაზე გასვლისას, საპენსიო ფონდიდან ან მიზერულ პენსიას აიღებს, ან საერთოდ ვერაფერს ვერ აიღებს. შემოსავლების სამსახურის მიხედვით, დარიცხული 1 200 ლარი და მეტი შემოსავალი საქართველოში მხოლოდ 437 ათას ადამიანს აქვს. ეს კი მოსახლეობის მხოლოდ 11.8%-ია. არსებულ საპენსიო ფონდში კი, მოცემული 437 ათასი ადამიანიდან, ყველა არაა ჩართული, რადგან ფონდი ათიათასობით ადამიანმა დატოვა, როცა ამის შესაძლებლობა ჰქონდა. იმის მიუხედავად, რომ 2022 წელს ფონდში ფორმალურად გაწევრიანებული იყო 1.4 მლნ ადამიანზე მეტი (მოსახლეობის 38% და სამუშაო ძალის 90%), პენსიაზე გასვლისას ფონდიდან თეორიულ მაღალ სარგებელს მხოლოდ ამჟამინდელი მოსახლეობის 11.8%-ზე ნაკლები მიიღებს. მოცემული რიცხვები ხაზს უსვამს იმას, რომ, პრაქტიკულად, არსებული საპენსიო ფონდი საყოველთაო ნამდვილად არ არის და დადებითი გავლენა მოსახლეობის მცირე, მდიდარ ნაწილზე აისახება.

პრობლემიდან საუკეთესო გამოსავალია ფონდის გაუქმება, თანხების ეტაპობრივად დაბრუნება და გადასახადების შემცირებისა და რეგულაციების მოხსნა/შემსუბუქების გზით, კერძო დანაზოგების წამახალისებელი სტიმულების შექმნა. შუალედური მოკლევადიანი გამოსავალი კი სავალდებულოობის კომპონენტის მოხსნასა და საპენსიო ფონდის პრივატიზებას გულისხმობს. ამით მოქალაქეებს მიეცემათ არჩევანი, დააბანდონ, თუ - არა საკუთარი შემოსავლის ნაწილი მოგებაზე ორიენტირებულ საპენსიო ფონდში. ეს სამართლიანია როგორც იმ ადამიანებისთვის, რომლებიც ფონდს არ ენდობიან, ისე იმათთვის, ვისაც, შესაძლოა, საკუთარი დარიცხული ხელფასის 2%-ზე მეტის დაბანდება უნდოდეს მოცემულ ფონდში, რომელშიც დამსაქმებელი - ფორმალურად და ხელისუფლება დამატებით თანხებს რიცხავენ.

***

საქართველოში სავალდებულო საპენსიო სისტემა 2019 წლიდან მოქმედებს და 2022 წლის მიხედვით, გაწევრიანებულია 1.4 მლნ ადამიანზე მეტი, რაც სამუშაო ძალის, დაახლოებით, 90%-ია. პირველივე წელს, როცა მოსახლეობას საპენსიო ფონდის დატოვების შესაძლებლობა ჰქონდა, სისტემას გაწევრიანებული მოქალაქეების 21% გამოეთიშა.

საპენსიო სისტემა მოიცავს დასაქმებულისა და დამსაქმებლისთვის სავალდებულო შენატანებს დარიცხული ხელფასის 2-2% - ის ოდენობით, რასაც ხელისუფლება გარკვეული მოცულობის თანხას ამატებს, კერძოდ: 24 ათას ლარამდე დარიცხულ შემოსავალზე - 2%-ს, 24 ათასიდან 60 ათას ლარამდე შემოსავალზე - 1%-ს, ხოლო 60 ათას ლარსა და მეტ შემოსავალზე - 0%-ს. დავა არ წყდება იმის თაობაზე, წარმოადგენს, თუ - არა საპენსიო შენატანი გადასახადს. ერთი მხრივ, მას სავალდებულოობის კომპონენტი აქვს, ხოლო, მეორე მხრივ, თეორიულად, ის უნდა დაბრუნდეს. თუმცა დამსაქმებლებს არაფერი უბრუნდებათ და მათთვის ეს არგუმენტი არარელევანტურია.

ხელისუფლებას, სისტემის შემოღებისას, სამი ძირითადი არგუმენტი ჰქონდა: 1. დემოგრაფიული სტრუქტურის ცვლილება და წნეხი ბიუჯეტზე; 2. პენსიის ოდენობის ადეკვატური ზომა (მაღალი ჩანაცვლების კოეფიციენტი); 3. ეკონომიკური ზრდის დაჩქარება და კაპიტალის ბაზრის განვითარება. სამივე არგუმენტი ან არასწორი აღმოჩნდა, ან დამაჯერებლად მოსახლეობის მხოლოდ მცირე ნაწილმა მიიჩნია. მაგალითად, იმის მიუხედავად, რომ დემოგრაფიული ცვლილება მართლაც სახეზეა და პენსიონერების წილი მოსახლეობაში იზრდება, საპენსიო ხარჯები, სახელმწიფო ბიუჯეტთან და მშპ-სთან მიმართებით, მკვეთრი ზრდით არ გამოირჩეოდა. სურათი მხოლოდ მას შემდეგ შეიცვალა, რაც ხელისუფლებამ საპენსიო დახმარების ინდექსაცია შემოიღო. რაც შეეხება პენსიის ადეკვატურ ზომას, 2021 წლის მონაცემებით, საქართველოში საშუალო მედიანური დარიცხული ხელფასი 900 ლარია და მხოლოდ საშემოსავლო გადასახადის გამოკლებით, 720 ლარი რჩება. ასიათასობით ადამიანს დარიცხულ 900 ლარზე ნაკლები ხელფასი აქვს, ხოლო 1 200 ლარზე მეტი დარიცხული ხელფასი მხოლოდ მოსახლეობის 11.8%-ს დაუფიქსირდა. გარდა ამისა, საქართველოში 267 ათასი უმუშევარია. ასევე გვყავს 880 ათასზე მეტი ასაკით პენსიონერი და შშმ პირი, რომლებიც ქვეყნის მოსახლეობის ყველაზე ღარიბ კატეგორიას წარმოადგენენ და მოცემული საპენსიო სისტემა არ ეხებათ. სწორედ ამიტომ, ე.წ. ადეკვატურ პენსიას, მრავალი წლის შემდეგ, თეორიულად, მოსახლეობის მცირე ნაწილი მიიღებს. არანაკლებ არასწორი აღმოჩნდა ეკონომიკურ ზრდასა და კაპიტალის ბაზრის ზრდასთან დაკავშირებული არგუმენტები. საქართველოს საფონდო ბირჟის ჯამური აქტივები 3.01 მლნ ლარს შეადგენს და წაგებაზე მუშაობს. თვეების განმავლობაში, შესაძლოა, საფონდო ბირჟაზე ბრუნვამ 0 ლარი შეადგინოს.

საპენსიო ფონდის ბიუეჯტი ყოველ წელს იზრდება და 2022 წელს 8.12 მლნ ლარი შეადგინა. მისი შენახვა ფონდის თითოეულ მონაწილეს თვეში, დაახლოებით, 50 თეთრი უჯდებოდა. რაც შეეხება ჯამურ აქტივებს, მოცემული რიცხვიც მზარდია და 2023 წელს 3.85 მლრდ ლარს მიაღწია. თავდაპირველად თანხები დეპოზიტებზე და სადეპოზიტო სერტიფიკატებში იყო განთავსებული, რადგან, თვეების განმავლობაში, სააგენტომ საინვესტიციო საბჭოს დაკომპლექტება ვერ შეძლო. 2022 წელს ვადიან ანაბრებსა და დეპოზიტებზე აქტივების 63% დარჩა, ხოლო დანარჩენი სხვადასხვა საინვესტიციო ინსტრუმენტში გადანაწილდა, როგორიცაა საქართველოს სახაზინო ობლიგაციები (16%), აშშ-ის სახაზინო ობლიგაციები (11%), გლობალური აქციები (7%) და სხვა. აღსანიშნავია ისიც, რომ აქტივების 18%-ზე მეტი უცხოურ ვალუტაშია განთავსებული მაშინ, როცა საპენსიო რეფორმა ხშირად ე.წ. ლარიზაციის ხელშემწყობ რეფორმად ხასიათდებოდა.

კიდევ ერთი გამოწვევა და პრობლემა, რომელიც სავალდებულო საპენსიო ფონდს ჰქონდა (ისევე, როგორც ყველა ფინანსურ ინსტიტუტს, ბიზნესსა თუ მოქალაქეს), ინფლაცია იყო. კერძოდ, ინფლაციაზე დაბალი ამონაგები დაფიქსირდა 2019, 2021 და 2022 წლებში, ხოლო 2020 წელს წმინდა ამონაგები ინფლაციაზე გაცილებით მაღალი იყო. სწორედ ამის გამო, ოთხი წლის განმავლობაში, ამონაგებსა და ინფლაციას შორის სხვაობამ მცირე, მაგრამ დადებითი 3.7% შეადგინა.

საპენსიო რეფორმამ გაზარდა საგადასახადო წნეხიც. მაგალითად, თუ 2022 წელს, ფორმალურად, საგადასახადო წნეხი 24.23% იყო, საპენსიო ფონდის სავალდებულო შენატანებთან ერთად, 25.35%-ია.

ფონდიდან თეორიულად მიღებული თანხების ოდენობა დამოკიდებულია ისეთ ფაქტორებზე, როგორებიცაა ხელფასის ოდენობა, ასაკი, სქესი და სიცოცხლის ხანგრძლივობა, მოსალოდნელი ინფლაცია, სარგებლის განაკვეთი და რისკიანობა.

ავტორის მოსაზრების მიხედვით, საქართველო განვითარებადი ქვეყანაა, სადაც შრომის ანაზღაურება, განვითარებულ ქვეყნებთან შედარებით, გაცილებით დაბალია. ამავე დროს, წლების განმავლობაში, მიზნობრივ ინფლაციაზე მაღალი ინფლაციის ტემპი გვაქვს, რაც რეალურ ხელფასებს ამცირებს და მოსახლეობას სიღარიბისკენ უბიძგებს. სწორედ ამ პირობებში, ხელისუფლება მოსახლეობის ღარიბ ნაწილს დამატებით საპენსიო შენატანს ართმევს, რაც, შესაძლოა, სასიცოცხლოდ მნიშვნელოვანი ყოფილიყო ამა თუ იმ ადამიანისთვის. გარდა ამისა, საპენსიო რეფორმა ისე განხორციელდა, რომ ამის შესახებ მოსახლეობის მხოლოდ 51%-მა იცოდა. ამავე დროს, მოსახლეობის 71%-ზე მეტი ემხრობოდა, რომ ფონდი ნებაყოფლობითი ყოფილიყო. სავალდებულოობას კი მხარს უჭერდა მოსახლეობის მხოლოდ 7%. საპენსიო ფონდი დაბალი სანდოობით სარგებლობს, რაც მისთვის ძალიან დიდ გამოწვევას წარმოადგენს. საფინანსო ინსტიტუტების მომავალ განვითარებას სწორედ საბაზრო მოლოდინები და ნდობა განსაზღვრავს. ფონდის სავალდებულოობა კი ნდობაზე, შესაძლოა, უარყოფითად მოქმედებდეს. ზემოთ ჩამოთვლილი მიზეზებიდან გამომდინარე, საუკეთესო გამოსავალი სავალდებულო საპენსიო ფონდის გაუქმება და თანხების დაბრუნება იქნებოდა, ხოლო მოკლევადიანი შუალედური გამოსავალი - საპენსიო ფონდის ნებაყოფლობითად გადაკეთება და შემდეგ მისი პრივატიზება.

სრული დოკუმენტი, შესაბამისი წყაროებით, ბმულებითა და განმარტებებით, იხ. მიმაგრებულ ფაილში.