ოპტიმალური საგადასახადო მოწყობა საქართველოსთვის

ფოტო: Pru Studio/Shutterstock

საქართველოში საგადასახადო წნეხი 2022 წელს 24.2% იყო. გასული წლის მონაცემებით, მსოფლიოს მასშტაბით, 111 ქვეყანას უფრო დაბალი საგადასახადო წნეხი ჰქონდა. გადასახადების ზომა, ფორმა და მათი აკრეფა დიდ გავლენას ახდენს ქვეყნის ეკონომიკურ თუ სოციალურ მდგომარეობაზე. სწორედ ამიტომ, აუცილებელია, რომ სხვებთან შედარებით, ქვეყანა კონკურენტუნარიანი იყოს საგადასახადო მოწყობაში, რათა უფრო მიმზიდველი იყოს გარე თუ შიდა ინვესტიციებისთვის, ბიზნესისთვის და მოქალაქეების დანაზოგების ზრდისთვის.

საქართველოში შვიდი ტიპის გადასახადია. აქედან ექვსი - საერთო სახელმწიფოებრივი და ერთი - ადგილობრივი. ესენია: საერთო სახელმწიფოებრივი - 1. საშემოსავლო გადასახადი, 2. საპენსიო გადასახადი, განაწილებული მოგების გადასახადი, დამატებული ღირებულების გადასახადი (დღგ), აქციზი, იმპორტის გადასახადი. ადგილობრივი გადასახადი: ქონების გადასახადი.

საქართველოში გადასახადების დასახელება და საპროცენტო განაკვეთები მუდმივად იცვლება და დამოკიდებულია მთავრობების გადაწყვეტილებებზე, თუ როგორი ფისკალური პოლიტიკა და გარემო წარმოუდგენიათ ქვეყანაში.

საგადასახადო რეფორმა, რომელიც შეეხებოდა განაკვეთების ან/და გადასახადის ტიპის შემცირებას, 2015 წლის შემდეგ არ მომხდარა, როდესაც მოგების გადასახადი განაწილებულმა მოგების გადასახადმა ჩაანაცვლა და კომპანიაში რეინვესტირება, გარკვეული ტიპის ბიზნესისთვის, აღარ დაიბეგრა.

საქართველოში საგადასახადო რეფორმის განხორციელება ორი გზითაა შესაძლებელი. პირველი გზა ზომიერ რეფორმას, ხოლო მეორე შედარებით მკვეთრ რეფორმას გულისხმობს. პირველი შემთხვევა გადასახადების განაკვეთების შემცირებას მოიცავს, ხოლო მკვეთრი რეფორმა როგორც განაკვეთების, ისე ზოგიერთი გადასახადის გაუქმებას ან/და გარდაქმნას გულისხმობს.

ამავდროულად, ზომიერი და მკვეთრი რეფორმაც, ერთი და იგივე საბაზისო ქმედებას მოითხოვს. კერძოდ, იმპორტის გადასახადისა და საპენსიო გადასახადის სრულად გაუქმებას.

- იმპორტის გადასახადით 2022 წლის სახელმწიფო ბიუჯეტში მხოლოდ 126 მლნ ლარი შევიდა, რაც საგადასახადო შემოსავლების 0.72% იყო. ფისკალური თვალსაზრისით, მოცემული გადასახადის გაუქმება რისკის შემცველი არ არის, ხოლო ეკონომიკური თვალსაზრისით, დადებითი გავლენა ექნება ფასების შემცირებაზე, რადგან იმპორტირებული საქონლის ნაწილზე სწორედ 5%-იანი და 12%-იანი იმპორტის გადასახადი მოქმედებს. ეს კი უკანასკნელ პერიოდში მკვეთრად გაზრდილი ფასებიდან გამოწვეულ ზიანს ნაწილობრივ დააბალანსებს. აღსანიშნავია ისიც, რომ იმპორტის გადასახადი უფრო მეტად ღარიბ მოსახლეობას აწვება ტვირთად, რადგან მოხმარების დიდი ნაწილი სწორედ იმპორტირებული პროდუქციაა. მაგალითად, იმპორტის გადასახადის 12%-იანი განაკვეთით იბეგრება იმპორტირებული ხორცი, რძის პროდუქტები, ბოსტნეული, ციტრურები და სხვა მრავალი პროდუქცია.

- საპენსიო გადასახადის სახით, ხელფასის 2% დასაქმებულების და 2% დამსაქმებლების ჯიბიდან მიდის. მისი გაუქმებით, ერთი მხრივ მოსახლეობის კმაყოფილება გაიზრდება, რადგან მოქალაქეების 70% სავალდებულო საპენსიო გადასახადის წინააღმდეგი იყო, ხოლო, მეორე მხრივ, ფისკალური უარყოფითი ეფექტის ნაცვლად, დადებითი ეფექტი წარმოიშობა, რადგან ბიუჯეტიდან საპენსიო შენატანზე დამატებული 2% გამოთავისუფლდება. ეს კი, 2022 წელს 275 მლნ ლარი იყო, ხოლო 2023 წელს 310 მლნ ლარია დაგეგმილი.

საპენსიო სქემის გაუქმება ან/და ნებაყოფლობითობის პრინციპის შემოტანა, სრულად აანაზღაურებს იმპორტის გადასახადის გაუქმებისთვის საჭირო საბიუჯეტო დაბალანსების კომპონენტს.

ზომიერი რეფორმა

ზომიერი რეფორმა ხელისუფლების მხრიდან საგადასახადო განაკვეთების შემცირებას გულისხმობს, რაც ასევე საგადასახადო წნეხის შემცირებას ნიშნავს. ეს კი, სხვა თანაბარ პირობებში, მწარმოებლურობის გაზრდას და დამატებითი ინვესტიციების მოზიდვას გამოიწვევს.

იმპორტის გადასახადის და საპენსიო გადასახადის გაუქმებასთან ერთად, აუცილებელია პირველ რიგში, მოგების და საშემოსავლო გადასახადების შემცირება, რადგან ისინი პირდაპირ გადასახადებს წარმოადგენენ და მათ მიერ გამოწვეული ეკონომიკური ზიანი უფრო მეტია, ვიდრე არაპირდაპირი გადასახადებიდან (დღგ, აქციზი), რადგან შრომის ანტი-წახალისებას წარმოადგენს. რაც მეტს შრომობს ადამიანი ან ადამიანების ჯგუფი, მით მეტს ართმევს ხელისუფლება საშემოსავლო და მოგების გადასახადით. საქართველოში საშემოსავლო გადასახადს ფიზიკური პირი იხდის, ხოლო მოგების გადასახადს იურიდიული პირი. მათ შორის ბალანსის დაცვა აუცილებელია, რათა არ იყოს წახალისებული უფრო მეტად იურიდიული პირის შექმნა, ვიდრე მეწარმე ფიზიკურ პირად დარეგისტრირება ან პირიქით. შესაბამისად, განაწილებული მოგების გადასახადთან ერთად, მფლობელი დივიდენდის გადასახადსაც იხდის, რომელიც 5%-ია. სწორედ ამიტომ, აუცილებელია დივიდენდის გადასახადის გაუქმება და საშემოსავლო და მოგების გადასახადების 10%-მდე შემცირება ოთხი წლის მანძილზე.

გარდა პირდაპირი გადასახადებისა, აუცილებელია არაპირდაპირი გადასახადების განაკვეთების შემცირებაც. კერძოდ, რეფორმის დაწყებიდან პირველივე წელს იმპორტის გადასახადის გაუქმება როგორც აქამდე აღინიშნა, ხოლო ოთხი წლის მანძილზე დღგ-ის 18%-დან 14%-მდე დაყვანა.

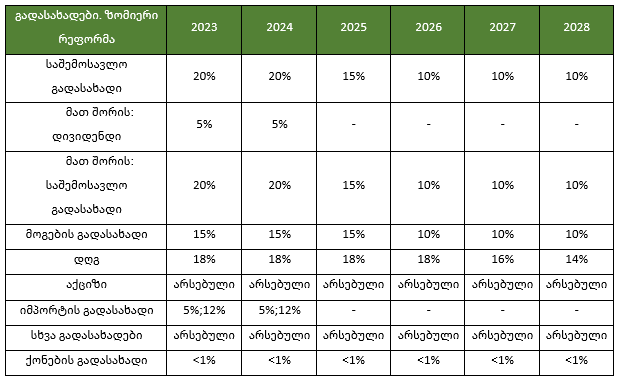

ცხრილი 1: საგადასახადო განაკვეთები და მათი შემცირება ოთხი წლის მანძილზე. ზომიერი რეფორმა

თუ საგადასახადო რეფორმა 2025 წლიდან დაიწყება, ზომიერი რეფორმის პირობებში, 2025 წელს, 2024 წელთან შედარებით, არათუ საბიუჯეტო დანაკლისი იქნება, არამედ ბიუჯეტში დაახლოებით 21 მილიონი ლარით მეტი შევა, რადგან დაგეგმილი ეკონომიკური ზრდის ხარჯზე, საბიუჯეტო შემოსავლები ყოველწლიურად იზრდება. მთავარი გამოწვევა 2026 წელს იქნება, როდესაც საშემოსავლო და მოგების გადასახადების 10%-მდე დაყვანის გამო საბიუჯეტო დანაკლისი დაახლოებით 720 მილიონი ლარი იქნება. არსებული დანაკლისის დაბალანსება ბიუჯეტიდან ბიუროკრატიული და სხვა არაეფექტიანი ხარჯების შემცირებით უნდა მოხდეს. აღსანიშნავია, რომ 720 მილიონი ლარი 2026 წლის საგადასახადო შემოსავლების მხოლოდ 3.8%-ია, ხოლო ბიუჯეტის ხარჯვითი ნაწილის წილობრივი თვალსაზრისით, გაცილებით ნაკლები. მოცემული რეფორმით, წლების მიხედვით საგადასახადო წნეხს შემდეგნაირი ფორმა ექნება:

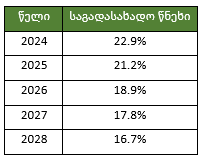

ცხრილი 2: საგადასახადო წნეხი ზომიერი რეფორმის პირობებში

წყარო: საქართველოს ფინანსთა სამინისტრო, საქართველოს სტატისტიკის ეროვნული სამსახური, ავტორის გამოთვლები

საგადასახადო წნეხის 22.9%-დან 16.7%-მდე დაყვანა შექმნის დამატებით სტიმულებს იმისთვის, რომ ქვეყანამ დამატებითი ინვესტიციები მოიზიდოს, შეიქმნას მეტი შესაძლებლობა დასაქმების და ხელფასების გასაზრდელად.

მკვეთრი რეფორმა

იმისთვის, რომ საქართველო გახდეს ეკონომიკური და ინვესტიციების მოზიდვის კუთხით კონკურენტუნარიანი ქვეყანა არა მხოლოდ რეგიონში, არამედ მსოფლიოში, აუცილებელია მკვეთრი საგადასახადო რეფორმა არა მარტო განაკვეთების შემცირების თვალსაზრისით, არამედ ბიუროკრატიული და საგადასახადო აკრეფის გამარტივების გზით. ამისთვის კი, საჭიროა რიგი გადასახადების გაუქმება, ხოლო რიგი გადასახადებისთვის სახის ცვლილება. კერძოდ, ოთხი წლის მანძილზე პირდაპირი გადასახადები - საშემოსავლო და მოგების გადასახადი 0%-მდე უნდა შემცირდეს და გაუქმდეს. დამატებული ღირებულების გადასახადი კი, პირველივე წელს გაყიდვებზე გადასახადით (Sales Tax) ჩანაცვლდეს და 16%-იანი დღგ-ის ფისკალური ეფექტის მქონე განაკვეთი დადგინდეს. აღსანიშნავია, რომ ევროპულ კავშირს დღგ-სთან დაკავშირებით დირექტივა გააჩნია და ის სავალდებულოა წევრი ქვეყნებისთვის. სწორედ ამიტომ, საქართველოს შეუძლია გაყიდვების გადასახადი დროებით დააწესოს ევროპულ კავშირში გაწევრიანებამდე, ან მასთან მოლაპარაკებები აწარმოოს ისეთი გამონაკლისის დაშვებაზე, როგორიც ევროპის ქვეყნების მრავალ ტერიტორიაზეა. მაგალითად, ალანდი (ფინეთი), ჰელიგოლენდი (გერმანია), კანარის კუნძულები (ესპანეთი) და ევროპული კავშირის ქვეყნების სხვა ტერიტორიები.

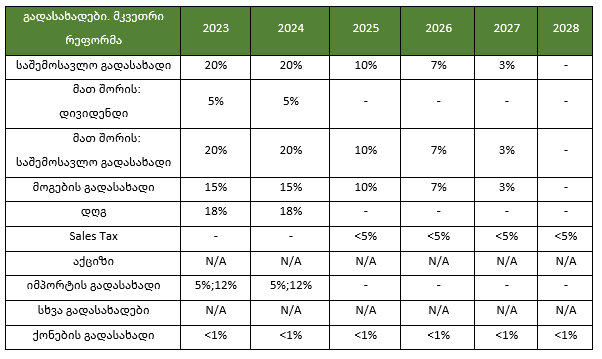

ცხრილი 3: საგადასახადო განაკვეთები და მათი შემცირება ოთხი წლის მანძილზე - მკვეთრი რეფორმა

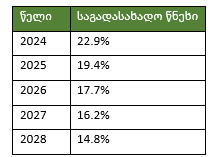

მკვეთრი რეფორმის განხორციელების შემთხვევაში საბიუჯეტო დანაკლისი ზომიერ რეფორმასთან შედარებით დიდი იქნება, თუმცა მთლიან ბიუჯეტთან შედარებით, რეფორმის განხორციელება რეალისტურია და ფისკალური სტაბილურობის შენარჩუნებით სრულებით შესაძლებელია. საგადასახადო წნეხი მკვეთრი რეფორმის პირობებში 22.9%-დან 14.8%-მდე შემცირდება.

ცხრილი 4: საგასახადო წნეხი მკვეთრი რეფორმის პირობებში

წყარო: საქართველოს ფინანსთა სამინისტრო, საქართველოს სტატისტიკის ეროვნული სამსახური, ავტორის გამოთვლები

ცხრილ 4-ში მოცემული რიცხვები აჩვენებს, რომ ზომიერ რეფორმასთან შედარებით, საგადასახადო წნეხი 2028 წელს მხოლოდ 1.9 პროცენტული პუნქტით ნაკლებია, რაც იმას ნიშნავს, რომ მკვეთრი რეფორმა თავის თავში არ გულისხმობს ფისკალურად გაუწონასწორებელი და საფრთხის შემცველი ნაბიჯების გადადგმას.

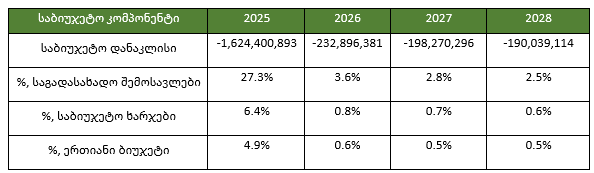

ცხრილი 5: მკვეთრი საგადასახადო რეფორმის საბიუჯეტო დანაკლისი და მისი ფარდობა სხვადასხვა საბიუჯეტო კომპონენტთან

წყარო: საქართველოს ფინანსთა სამინისტრო, ავტორის გამოთვლები

ცხრილ 5-ში მოცემულია, რომ მკვეთრი რეფორმის პირველ წელს დაახლოებით 27%-იანი პოტენციური დანაკლისია საგადასახადო შემოსავლებში, თუმცა მოცემული თანხის დაბალანსება ხარჯვითი ნაწილის შემცირებიდან უნდა მოხდეს და საბიუჯეტო დანაკლისი სახელმწიფო ბიუჯეტის ხარჯებში მხოლოდ 6.4%-ია, ხოლო მომდევნო სამი წლის მანძილზე 1%-ს არ აღემატება. რეფორმა კიდევ უფრო ფისკალურად მდგრადი ჩანს თუ ერთიანი ბიუჯეტის ნაწილის მიხედვით დავითვლით, სადაც მისი შეკვეცა პირველ წელს მხოლოდ 4.9%-ითაა საჭირო. აღსანიშნავია, რომ მაგალითად 2022 წლის ერთიანი ბიუჯეტი 7%-ით რომ შემცირდეს, 2021 წლის ერთიანი ბიუჯეტის ნიშნულს დაუბრუნდება, რაც არავითარ შემთხვევაში არ ნიშნავს საბიუჯეტო გარღვევას ან მაკროეკონომიკური არასტაბილურობისკენ გადადგმულ ნაბიჯს.

მკვეთრი რეფორმის შემთხვევაში, საგადასახადო წნეხი 23%-დან ოთხ წელიწადში დაახლოებით 15%-მდე დაიკლებს, რაც საქართველოს 112-ე ადგილიდან 59-ე ადგილზე გადაიყვანს მსოფლიოს ქვეყნებში საგადასახადო წნეხის სიმცირის მიხედვით. ევროპის კონტინენტზე კი მე-5 ადგილზე. აღსანიშნავია ისიც, რომ საგადასახადო წნეხის სიმცირე აუცილებლად ეკონომიკურად კომპეტენტურ ქვეყანაზე არ მიუთითებს. მრავალ ქვეყანას დაბალი საგადასახადო წნეხი აქვს მხოლოდ იმ მიზეზით, რომ ან ბუნებრივი რესურსებით მდიდარი ქვეყანაა (მაგალითად, საუდის არაბეთი და ქუვეითი), ან სულაც სახელმწიფო ეკონომიკურად განუვითარებელია და მთავრობას გადასახადების შეგროვების პრობლემა აქვს (მაგალითად, ბანგლადეში, ერაყი და ავღანეთი).

მკვეთრი საგადასახადო რეფორმა გაზრდის დადებით ეკონომიკურ სტიმულებს, მოიზიდავს ინვესტიციებს, მეტ ფულს დაუტოვებს თითოეულ მოქალაქეს და ხელს შეუწყობს მწარმოებლურობის გაზრდას. ასევე, რეფორმა გაამარტივებს ხელისუფლების რეალური დეცენტრალიზების პროცესსაც, რადგან გაყიდვებზე გადასახადი (Sales Tax) იმდენად მოქნილია, რომ ერთი მხრივ, როგორც დღგ, შესაძლებელია მისი წილი წავიდეს თვითმმართველი ერთეულების ბიუჯეტში, ხოლო მეორე მხრივ, თვითმმართველმა ერთეულებმა თვითონ არეგულირონ მათთვის სასურველი გაყიდვებზე გადასახადზე განაკვეთების ოდენობები.

შეჯამების სახით, უნდა ითქვას, რომ საქართველო საგადასახადო წნეხის სიდიდით ნაკლებადაა კონკურენტული სხვა ქვეყნებთან შედარებით, რადგან ქვეყნების უმეტეს ნაწილს საშუალოდ საქართველოზე დაბალი გადასახადები გააჩნიათ. გვისწრებენ რეგიონის ქვეყნები. აუცილებელია საგადასახადო რეფორმის განხორციელება, რომელიც გაზრდის როგორც საქართველოს კონკურენტუნარიანობას საერთაშორისო სივრცეში, ასევე მილიონობით საქართველოს მოქალაქეს და ასიათასობით ბიზნესს დაუტოვებს მეტ ფულს დანაზოგებისთვის, ინვესტიციებისთვის, დასაქმების გასაზრდელად და სამუშაო პირობების გასაუმჯობესებლად.

ხელისუფლებას, რომელსაც ექნება პოლიტიკური ნება და უნარი რეფორმის განსახორციელებლად, შეუძლია ორი - ზომიერი და მკვეთრი გზით წავიდეს. ზომიერი გზა მხოლოდ იმპორტისა და საპენსიო გადასახადის გაუქმებას გულისხმობს და დანარჩენი გადასახადების განაკვეთების შემცირებას ოთხი წლის მანძილზე. მოცემული გზით, საგადასახადო წნეხი 23%-დან 16.7%-მდე შემცირდება, ხოლო მეორე - უფრო მკვეთრი რეფორმის შემთხვევაში საგადასახადო წნეხი 14.8%-მდე შემცირდება. მოცემული რეფორმა, სხვა რეფორმებთან ერთად, შესაძლებელს გახდის ქვეყნის კონკურენტუნარიანობა გაზარდოს და სხვა თანაბარ პირობებში გაცილებით მეტი ინვესტიცია მოიზიდოს.

სრული დოკუმენტი, შესაბამისი წყაროებით, ბმულებითა და განმარტებებით, იხ. მიმაგრებულ ფაილში.