ეროვნული ბანკის სანდოობა

წინა საუკუნის 70-იანი წლებში დაწყებული დიდი ინფლაციისას, ამერიკის ფედერალური სარეზერვო სისტემის თავმჯდომარე (1979-87) პოლ ვოლკერმა აღნიშნა, რომ „ინფლაციის ციკლის გასარღვევად აუცილებელია გვქონდეს სანდო და დისციპლინირებული მონეტარული პოლიტიკა“. მიმდინარე საუკუნეში ბატონი ვოლკერის სულისკვეთება კიდევ ერთმა თავმჯდომარემ (2006-14) და ნობელის ლაურეატმა (2022) ბენ ბერნანკემა სარეზერვო სისტემის ისტორიის შესახებ ლექციების სერიაში გაიზიარა - იმ ინსტიტუტზე საუბრისას, რომელიც ცენტრალური ბანკს წარმოადგენს და რომლის უპირველესი ფუნქცია ფასების სტაბილურობის უზრუნველყოფაა.

ცენტრალური ბანკი ექსკლუზიურად მონეტარულ პოლიტიკას წარმართავს. საქართველოში ასეთი უფლებამოსილებით კონსტიტუციური ორგანო - ეროვნული ბანკია აღჭურვილი, რომლის ძალაუფლება მასშტაბურია. კერძოდ, ეროვნულ ბანკს ყველა იმ ადამიანზე აქვს გავლენა, რომელიც ამავე ბანკის მიერ მონოპოლიურ პირობებში ემისირებულ გაცვლის საშუალებას - ლარს იყენებს. ამ უკანასკნელის ქმედებები კი ლარის მსყიდველობით უნარზე აისახება. მეორე – ფინანსური სექტორის სტაბილურობის ხელშეწყობის ფარგლებში ეროვნული ბანკი კომერციული ბანკების საქმიანობას აკონტროლებს. მათ შორის, იგულისხმება ბანკის მმართველობაში პირდაპირი ჩარევის უფლებამოსილება. მთლიანობაში, ცენტრალური ბანკი სწორედ ის ინსტიტუტია, რომელსაც ეკონომიკაში ინტერვენციის ფართო და მოქნილი ინსტრუმენტები გააჩნია.

ცენტრალური ბანკი აღმასრულებელი ხელისუფლებისგან დამოუკიდებელი ინსტიტუტია, რომლის მმართველობა, როგორც წესი, კოლეგიურია. კოლეგია კი მაღალი ლეგიტიმაციით, წარმომადგენლობითი ორგანოს მიერ არის დაკომპლექტებული. საქართველოში ასეთი ორგანო ბანკის საბჭოა, რომლის წევრებს, პრეზიდენტის წარდგინებით, 7 წლის ვადით სრული შემადგენლობის უმრავლესობით, პარლამენტი ირჩევს. თუმცა, კონსტიტუციური ჩანაწერის მიუხედავად, 2008 წლის შემდეგ, ეროვნული ბანკის უმაღლეს ორგანოს დიდწილად საზედამხედველო უფლებამოსილება გააჩნია, ხოლო მონეტარული და პრუდენციული პოლიტიკის გადაწყვეტილებები ერთპიროვნულად, ბანკის მმართველის მიერ მიიღება.

ზემოთ ხსენებული მასშტაბის ძალაუფლებით აღჭურვილი ორგანოს აუცილებელი ატრიბუტი არამხოლოდ ფისკალური ხელისუფლებისგან დამოუკიდებლობაა, არამედ თავად მისივე სანდოობის და რეპუტაციის მაღალი დონეა. ეს უკანასკნელი ex-ante და ex-post პროცესზეა დამოკიდებული. კერძოდ, მონეტარული პოლიტიკის გადაწყვეტილების მიმღებთა შერჩევა და მათ მიერ მიღებული გადაწყვეტილების შედეგები.

Ex-ante პროცესში ეროვნული ბანკის უმაღლესი ორგანოს - საბჭოს დაკომპლექტება და ბანკის პრეზიდენტის არჩევის პროცესი იგულისხმება. ამ მხრივ მდგომარეობა ნაკლებად სახარბიელოა, რადგან პროცესი, მისი გაუმჭვირვალობისა და რიგი საკითხების გამო სანდოობას არ იმსახურებს. მიმდინარე ეტაპზე ეროვნული ბანკი მოვალეობის შემსრულებლის მიერ იმართება, ხოლო 9-წევრიან საბჭოში 2 ვაკანტური ადგილია. სწორედ, ამ ადგილების დასაკავებლად პრეზიდენტმა კანდიდატების შესარჩევად განცხადება გამოაქვეყნა, ხოლო გასაუბრებისთვის 8 პრეტენდენტი შეირჩა, მაგრამ მათი ვინაობა და გასაუბრების პროცესი საზოგადოებისთვის დაფარულია (თუ არ ჩავთვლით მხოლოდ ორ ადამიანს, რომლებიც მედიამ პრეზიდენტის ადმინისტრაციის შესასვლელში დააფიქსირა). ამ ყველაფერს წინ უფრო მეტად დამაზიანებელი გადაწყვეტილებები უძღოდა. მაგალითად, ბოლო პერიოდში ასეთი იყო პარლამენტის მიერ დაჩქარებული წესით კანონში მიღებული ცვლილებები, რომელიც ეროვნულ ბანკში ახალი პოზიციის - პირველი ვიცე-პრეზიდენტის შემოღებას გულისხმობდა, რომელსაც პრეზიდენტმა ვეტო დაადო და შემდეგ პარლამენტის მიერ არ დაძლეულა. ვეტო სალომე ზურაბიშვილსა და პარლამენტს შორის ეროვნული ბანკის ირგვლივ უთანხმოების პირველი შემთხვევა არ ყოფილა. პარლამენტმა ზურაბიშვილის მიერ ბანკის საბჭოს წევრად წარდგენილი ორი კანდიდატი ჩააგდო. სწორედ ამის შემდეგ ეროვნული ბანკის საბჭოში ეკონომიკისა და ფინანსთა მინისტრების მოადგილეები, ეკატერინე მიქაბაძე და ნიკოლოზ გაგუა აღმოჩნდნენ, მოგვიანებით კი თავად ეკონომიკის ყოფილი მინისტრი ნათია თურნავა.

მეორე, ex-post პროცესი უფრო მეტად მნიშვნელოვანია ცენტრალური ბანკის მიერ სანდოობის შენარჩუნებისთვის. აკადემიური ლიტერატურაში სწორედ მონეტარული პოლიტიკის გადაწყვეტილების შედეგებზეა ყურადღება გამახვილებული (Bordo & Siklos, 2015). უფრო მეტიც, ალან ბლინდერი ცენტრალური ბანკის სანდოობის შედეგთან დაკავშირებულ განმარტებას გვთავაზობს: „ცენტრალური ბანკი სანდოა თუ ხალხს სჯერა, რომ ის გააკეთებს იმას, რასაც ამბობს“ (Blinder, 2000. p.1422). მომავლის ქმედებისადმი დამაჯერებლობა კი წარსულს უკავშირდება. ამ შემთხვევაში ცენტრალური ბანკის მომავლის დაპირება ინფლაციის სამიზნე მაჩვენებლით უზრუნველყოფაა. კერძოდ, საშუალო ვადიან პერიოდში, ინფლაციის იმ ნიშნულზე უზრუნველყოფა, რაც წინასწარ დადგენილია. საქართველოში ასეთი ნიშნული 2018 წლიდან 3.0%-ია. შესაბამისად, ეროვნული ბანკის სანდოობა ამ მაჩვენებლიდან ფაქტობრივ ინფლაციის გადახრაზეა დამოკიდებული, რასაც თავად ცენტრალური ბანკის ეკონომისტებიც აღნიშნავენ (Tvalodze et al. 2016).

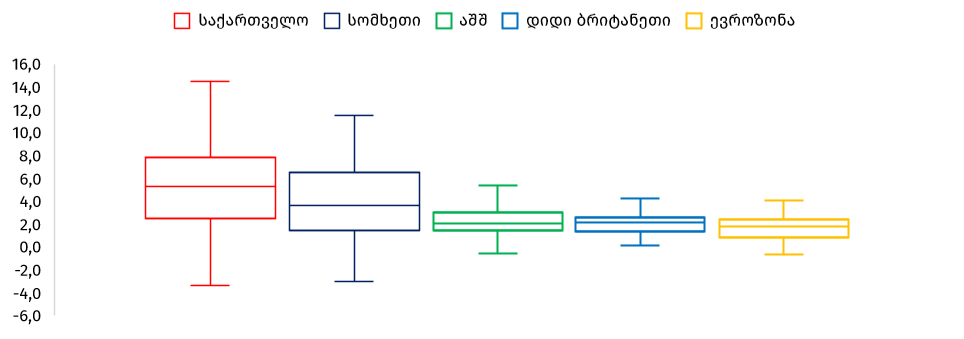

გრაფიკი 1: წლიური ინფლაცია, ბოქსპლოტი: ბოლო ორი ათწლეული (%)

წყარო: ცენტრალური ბანკები; ავტორის გამოთვლები

საქართველოში ინფლაციის კუთხით მდგომარეობა არასახარბიელოა, რადგან სამომხმარებლო ფასების ინდექსის წლიური ზრდის ტემპი სამიზნე მაჩვენებელს დიდი ხნის მანძილზე მკვეთრად აღემატება. ბოლო ოცი წლის მანძილზე საქართველოში წლიური ინფლაცია საშუალოდ 5.6%-ია (სტანდარტული გადახრა 4.1). ამ პერიოდში სომხეთში საშუალო ინფლაცია 4.2%-ია. სომხეთი კი საქართველოსთან მეტნაკლებად შესადარი ქვეყანაა მსგავსი ისტორიული გამოცდილებით, მასშტაბით და ეკონომიკის სტრუქტურით. მიუხედავად იმისა, რომ გრძელვადიანი პერიოდში სომხეთის ინფლაციის დონე საქართველოს მაჩვენებელზე დაბალია, ამ უკანასკნელის მსგავსად, მკვეთრი მერყეობით ხასიათდება. შეიძლება ითქვას, რომ გამონაკლისი 2016-20 წლები იყო, როცა სომხეთში საშუალო ინფლაცია 1.0%-ს შეადგენდა, ხოლო საქართველოში ეს მაჩვენებელი 4.2%-ს აღწევდა.

რაც შეეხება განვითარებულ ეკონომიკებს, ორი ათწლეულის მანძილზე განვითარებული ეკონომიკების მდგომარეობა არსებითად განსხვავებულია, რომლებიც დაბალი ინფლაციით ხასიათდებიან. ბოლო ოცი წლის მანძილზე აშშ-ში წლიური ინფლაცია საშუალოდ 2.5%-ია, ხოლო დიდ ბრიტანეთში - საშუალოდ 2.4%. ევროზონაში ინფლაცია გაცილებით ნაკლები, საშუალოდ 1.9%-ია. აღსანიშნავია, რომ ხსენებულ ეკონომიკურ ერთეულებში ინფლაციის სამიზნე მაჩვენებელი 2.0%-ია, ხოლო ამ ნიშნულიდან გადახრა, საქართველოსგან განსხვავებით, ნაკლები ინტენსივობითა და ხანგრძლივობით იკვეთება. საქართველოს ინფლაციის დინამიკის ამ ქვეყნებთან შედარება კარგად აჩვენებს თუ რამდენად მაღალია საქართველოს ინფლაციის დონე და ამ უკანასკნელის მერყეობა.

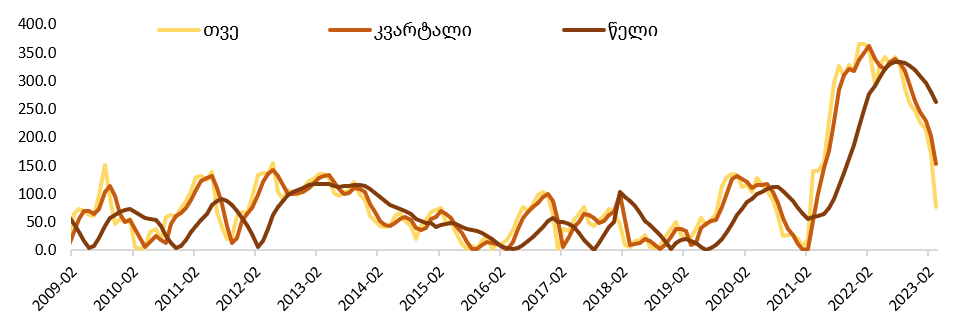

გრაფიკი 2: საქართველო წლიური ინფლაციის გადახრა სამიზნე დონიდან (%)

წყარო: საქართველოს ეროვნული ბანკი; ავტორის გამოთვლები

საქართველოში ინფლაციის თარგეთირების რეჟიმი 2009 წლიდან მოქმედებს. ამ დროიდან მოყოლებული, დიდწილად, ინფლაციის ფაქტობრივი დონე სამიზნე მაჩვენებელს აცდენილია და გადახრები მკვეთრი მერყეობით ხასიათდება. მაგალითად, ერთთვიან პერიოდში სამიზნე დონიდან ინფლაციის მაჩვენებელი, საშუალოდ, 94.2%-ით იყო გადახრილი, რაც საშუალოვადიან პერიოდში 92.5%-ია და ერთწლიან ჭრილში, საშუალოდ, 80.7%. ბოლო პერიოდში ინფლაციის მიზნობრივი დონიდან საშუალო გადახრის ნიშნული უფრო მეტია. ამასთან, მდგომარეობა ბოლო პერიოდში უფრო მეტად გაუარესებულია. თარგეთირების რეჟიმის შემოღების პირველ ნახევარში, წლიური ინფლაციის ერთწლიან პერიოდში, მიზნობრივი დონიდან გადახრა, საშუალოდ, 64.0% იყო, რაც მეორე ნახევარში, საშუალოდ, 78.2%-ია. ამ მხრივ, სომხეთში მდგომარეობა შედარებით უკეთესია. 2009 წლიდან დღემდე, ერთწლიან პერიოდში სომხეთის წლიურ ინფლაცია მიზნობრივ მაჩვენებელს, საშუალოდ, 58.9%-ით სცდებოდა. საქართველოსთან შედარებით, სომხეთში ინფლაცია უფრო ხშირად მიზნობრივზე ნაკლები იყო.

ინფლაციის წარსული დონის და მერყეობის პირობებში შეუძლებელია ეროვნული ბანკი სანდოობით ხასიათდებოდეს. უშუალოდ ინფლაციის მაღალი დონე და მერყეობა დამაზიანებელია ეკონომიკისთვის (Fischer, 1993; Bruno & Easterly, 1995; Judson & Orphanides, 1996; Sarel, 1996; Faria & Carneiro, 2001; Grier et al., 2004; Hodge, 2006; Wilson, 2006; Munir et al., 2009; Bick, 2010; Kremer et al., 2013; Su, 2015; Mandeya & Ho, 2021), რომლის ძირითადი არხი ინვესტიციებია. სანდოობის ნაკლებობით გამორჩეული მონეტარული პოლიტიკის პირობებში, ინვესტიციებზე უკუგება უფრო და უფრო ნაკლებად პროგნოზირებადი ხდება (Dixon, 2022). თავად ინვესტიციები გრძელვადიანი ეკონომიკური ზრდის მნიშვნელოვან ფაქტორად მიიჩნევა (Solow, 1956).

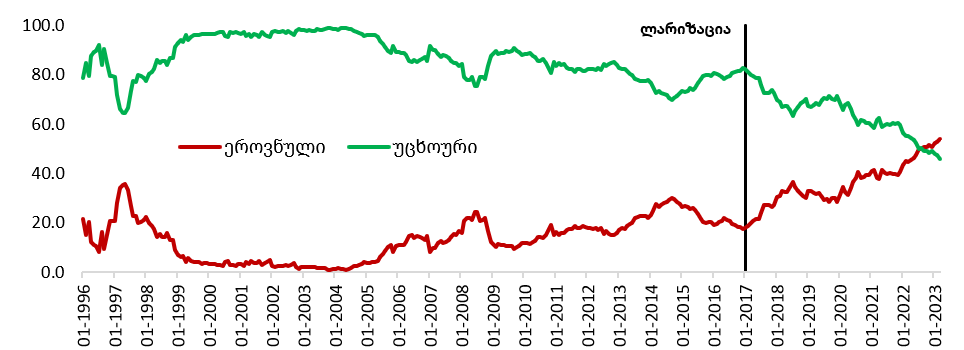

გრაფიკი 3: ვადიანი დეპოზიტების ნაშთების კომპოზიცია ვალუტის მიხედვით (%)

წყარო: საქართველოს ეროვნული ბანკი

ეროვნული ბანკისადმი სანდოობას ყველაზე კარგად დეპოზიტების კომპოზიცია ასახავს. აღნიშნული აჩვენებს თუ რამდენად აქვთ ინდივიდებსა და ფირმებს მოლოდინი, რომ ცენტრალური ბანკი დაპირებას - დაბალ და სტაბილური ინფლაციის დონეს - უზრუნველყოფს. ეკონომიკური აგენტები იმ ვალუტაში დაზოგვას ამჯობინებენ, რომლის გამომშვებ ცენტრალური ბანკს უფრო მაღალი ნდობა გააჩნია. ასეთებს შორის საქართველოს ცენტრალური ბანკი ნაკლებად მოიაზრება, რადგან ნაცვლად ეროვნული ვალუტისა, ვადიან დეპოზიტებში უცხოური ვალუტის წილი გაცილებით მაღალია. აღნიშნული მიუთითებს, რომ ინდივიდებს და ფირმებს ნაკლებად აქვთ მოლოდინი იმისა, რომ ეროვნული ბანკი ლარის მსყიდველობით უნარს გაცხადებული ნიშნულით შეინარჩუნებს.

ლარის შემოღებიდან 2008 წლის ომამდე პერიოდში, ვადიანი დეპოზიტების ნაშთებში ეროვნული ვალუტის წილი, საშუალოდ, 9.7% იყო, რაც 2017 წლამდე 18.7%-იანი ნიშნულს ინარჩუნებდა. მართალია, 2017 წლიდან დეპოზიტებში ლარის წილი გაზრდილია, მაგრამ აღნიშნული ეროვნული ბანკის ხისტი ინტერვენციის - ლარიზაციის შედეგია. მათ შორის, ყველაზე მკვეთრი ზომა მინიმალური სარეზერვო მოთხოვნების ცვლილება იყო. კერძოდ, უცხოურ ვალუტაში სარეზერვო ნორმა 15.0%-დან 25.0%-მდე გაიზარდა, ხოლო ეროვნულ ვალუტაში - 10.0%-დან 5.0%-მდე შემცირდა. ბუნებრივია, აღნიშნული დეპოზიტების კომპოზიციაზე აისახა, რადგან ცვლილება კომერციულ ბანკების სტიმულს - უცხოური ვალუტის რესურსების მოზიდვას ამცირებდა, ხოლო ეროვნულის - ზრდიდა (ეროვნულ ვალუტაში დეპოზიტზე სარგებელი გაიზარდა, უცხოურში - შემცირდა).

საბოლოოდ, დაბალი და სტაბილური ინფლაციის და შესაბამისად, ცენტრალური ბანკის სანდოობის უზრუნველსაყოფად, საჭიროა, სათანადო ინსტიტუციური ჩარჩო და წესების არსებობა (Kydland & Prescott, 1977; Barro & Gordon, 1983; Moser, 1999). თუმცა, ეროვნული ბანკის შემთხვევაში, აღნიშნულის ნაკლებობაა. ერთი მხრივ, ბანკის არსებული მოწყობა არ პასუხებს მოთხოვნილს (ბანკის პრეზიდენტის ერთპიროვნული გადაწყვეტილება) და არც მმართველობის დაკომპლექტების პროცესია გამჭვირვალე. მეორე მხრივ, მონეტარული პოლიტიკა წესებზე დაფუძნებული და დისციპლინური არ არის. ორივეს ნაკლებობის ფასი კი მაღალი ინფლაცია და ეკონომიკური ზრდის დანაკარგია.

სრული დოკუმენტი, შესაბამისი წყაროებით, ბმულებითა და განმარტებებით, იხ. მიმაგრებულ ფაილში.